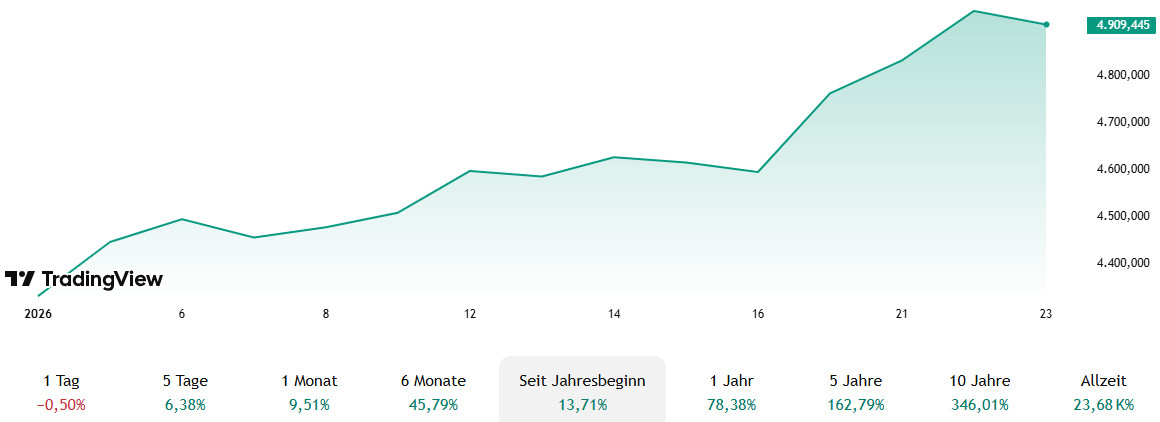

Der Goldpreis hat seit Jahresbeginn 2026 eine explosive Rallye hingelegt und nähert sich rasant der psychologisch wichtigen 5.000-Dollar-Marke. Ausgehend von einem Close-Preis von 4.314,40 USD am 2. Januar (da der 1. Januar kein Handelstag war) hat der Preis bis zum 23. Januar auf 4.961,10 USD geklettert, mit einem Tageshoch von knapp 4.970 USD. Das entspricht einem Zuwachs von etwa 15 % in nur drei Wochen – ein Tempo, das den Markt elektrisiert und Gold zu einem der Top-Performer unter den Rohstoffen macht. Experten von Goldman Sachs haben ihr Jahresendziel sogar auf 5.400 USD angehoben, getrieben durch eine Kombination aus geopolitischen Risiken, wirtschaftlicher Unsicherheit und strukturellen Faktoren. Doch was genau hat diesen rasanten Anstieg verursacht? Im Folgenden werden die Entwicklung, ihre Ursachen und mögliche Fortsetzungen beleuchtet.

Die Entwicklung des Goldpreises im Detail

Die historischen Daten zeigen eine klare Aufwärtsspirale. Am 2. Januar schlossen Gold-Futures-Kontrakte bei 4.314,40 USD, nach einem Tag mit moderater Volatilität (Hoch: 4.350,60 USD, Tief: 4.314,40 USD). Bis zum 9. Januar stieg der Preis schrittweise auf 4.490,30 USD, getrieben durch frühe Januar-Effekte wie Portfolio-Umschichtungen. Ab der zweiten Woche beschleunigte sich der Trend: Am 16. Januar lag der Schlusskurs bei 4.588,40 USD, und bis zum 20. Januar kletterte er auf 4.759,60 USD. Die Spitze wurde in den letzten Tagen erreicht – am 22. Januar schloss der Goldpreis bei 4.908,80 USD, und am 23. Januar (aktuell) steht er bei 4.961,10 USD mit einem Plus von +47,70 USD (+0,97 %).

Am heutigen Tag verzeichnet der Goldpreis bisher ein Hoch von 4.970 USD und ein Tief von 4.932,40 USD, was die anhaltende Volatilität unterstreicht. Diese Entwicklung wird als Teil eines langfristigen Bullenmarkts betrachtet. Seit Ende 2025 hat Gold um über 20 % zugelegt, und der Januar 2026 allein bringt bereits einen Zuwachs von rund 647 USD. Im Vergleich zu anderen Assets wie Aktien oder Kryptowährungen zeigt Gold eine niedrige Korrelation, was es zu einer idealen Diversifikationsoption macht. Die Volumenentwicklung ist ebenfalls aufschlussreich: Während frühe Januar-Tage Volumen unter 1.000 aufwiesen, sprang es am 23. Januar auf über 63.000, was auf ein steigendes Investoreninteresse hindeutet.

Anzeige

Geopolitische Spannungen als Treiber

Geopolitische Unsicherheiten bleiben ein Haupttreiber. Die Eskalation des US-EU-Handelsstreits unter Präsident Trump, einschließlich neuer Zölle im Kontext des Greenland-Disputs, hat Investoren in Scharen zu Gold getrieben. Die Zolldrohung hat Donald Trump nach einer möglichen Grönland-Einigung inzwischen zurückgezogen, aber die Unsicherheiten wirken nach. Anhaltende Konflikte im Nahen Osten, der Ukraine-Krieg und Spannungen zwischen Japan und China verstärken das Risikoempfinden. Gold fungiert als klassischer Safe-Haven: In Zeiten von Instabilität steigt die Nachfrage, da es unabhängig von Währungen oder Aktienmärkten Wert speichert. Analysten schätzen, dass diese Faktoren allein für 200-300 USD des Anstiegs verantwortlich sind.

Monetäre Politik und Wirtschaftsfaktoren

Die Zentralbankpolitik feuert den Trend an. Die Federal Reserve hat Zinssenkungen signalisiert, um das Wachstum zu stützen, was die Opportunitätskosten für Gold senkt – ein Asset ohne Rendite, das bei niedrigen Zinsen attraktiver wird. Ein schwächerer US-Dollar, beeinflusst durch US-Marktbedenken, verstärkt dies: Gold wird für internationale Käufer günstiger. Inflationsängste, angeheizt durch protektionistische Maßnahmen, machen Gold zum Inflationsschutz. Zudem bauen Zentralbanken wie China und Indien ihre Reserven aus, um Dollar-Abhängigkeit zu reduzieren – netto über 1.000 Tonnen im Vorjahr, mit Fortsetzung 2026. Private Investoren folgen, was ETF-Zuflüsse ankurbelt.

Strukturelle und Marktspezifische Einflüsse

Strukturelle Faktoren untermauern den Anstieg. Bergbauunternehmen ringen mit hohen Kosten und Regulierungen, was die Versorgung drosselt. Die Industrie-Nachfrage steigt, etwa für Elektronik und Schmuck in Asien, sowie indirekt durch den Green-Deal (Solarpaneele, E-Autos). Der Januar-Effekt – frische Kapitalzuflüsse und Umschichtungen – verstärkt die Dynamik, führt aber auch zu Spekulationen und potenziellen Übertreibungen.

Ausblick auf mögliche Entwicklungen des Goldpreises

Bis Ende März 2026 könnte sich der Goldpreis in zwei Richtungen bewegen.

Szenario 1: Bullisher Durchbruch über 5.000 USD. Bei weiterer Eskalation geopolitischer Risiken oder tieferen Zinssenkungen könnte der Preis auf 5.200-5.400 USD klettern, wie von Goldman Sachs prognostiziert. Ein schwächerer Dollar und steigende Inflation würden dies befeuern, mit Zentralbankkäufen als Stabilisator.

Szenario 2: Korrektur und Stabilisierung um 4.700 USD. Sollte die US-Wirtschaft stabilisieren und Zinsen steigen, könnte Gold zurückfallen, auf 4.500-4.700 USD. Reduzierte geopolitische Spannungen und ein stärkerer Dollar würden die Nachfrage dämpfen, was eine temporäre Konsolidierung auslöst.

Zusammenfassend scheint Gold weiterhin ein starker Safe-Haven zu bleiben, aber dennoch volatil. Investoren und Händler sollten die möglichen Risiken bei jeder Kauf Verkaufsentscheidung sorgfältig abwägen.

Anzeige